По данным компании JLL, на сегодняшний день общее предложение качественных холодильных и морозильных складов в Московском регионе составляет около 1,3 млн кв. м. Для сравнения совокупная площадь складской недвижимости классов А и В составляет 18,6 млн кв. м. Значительная доля площадей со специфическим температурным режимом – 63% предложения – склады смешанного типа, которые включают как морозильные, так и ходильные помещения.

В Санкт-Петербурге общий объем холодильно-морозильных складов не превышает 400 тыс. кв. м, включая советское наследие (площади бывших хладокомбинатов и овощебаз), производственных предприятий, а также современных проектов, построенных под конкретного заказчика или для сдачи в аренду. Из них качественное спекулятивное предложение – всего 150 тыс. кв. м, где в основном оказывают услуги ответственного хранения, а не прямую аренду.

Узкий рынок, трудно прогнозируемый спрос, большие инвестиционные вложения и специфичность требований у разных категорий арендаторов – основные причины почему такой девелопмент ведётся преимущественно по запросу. Стоимость строительства складов данного сегмента в среднем в 1,5 – 2 раза выше по сравнению с классическими сухими складами.

Спрос на мультитемпературные склады (объекты, в которых присутствуют и сухие, и низкотемпературные площади) в Московском регионе в последние годы остаётся стабильным. Основными драйверами являются продуктовые ритейлеры и производители продуктов питания Так, в 2019 году был построен склад по схеме built-to-suit для ритейлера «ВкусВилл» в PNK Парк Вешки (общая площадь 108 тыс. кв. м), годом ранее были введены в эксплуатацию распределительные центры для ритейлера Auchan (общая площадь 109 тыс. кв. м), а также распределительный центр для компании «Утконос» (общая площадь 69 тыс. кв. м). Во всех складах, построенных для продуктовых ритейлеров по схеме built-to-suit, предусмотрены низкотемпературные зоны; в среднем они составляют до 20% складских площадей в таких объектах. В 2020 году уже введён распределительный центр для ритейлера «Верный» в индустриальном парке ПЛТ-Чехов (общая площадь 45 тыс. кв. м), а также до конца года заявлен ввод складского комплекса для компании «Мираторг» (общая площадь 45 тыс. кв. м).

«До конца 2020 года в Московском регионе появятся около 118 тыс. кв. м холодильно-морозильных площадей, если все заявленные проекты будут достроены в срок. Среди новых объектов со специфическим температурным режимом половина строится под заказчика или для собственных нужд; такие проекты составляют 48% заявленного до конца 2020 года ввода, – комментирует Владислав Фадеев, руководитель отдела исследований компании JLL. – Основными потребителями низкотемпературных складов являются производители продуктов питания и продуктовые ритейлеры, с долей в 27% и 21% соответственно в новом строительстве. Доступными для рынка в аренду либо под ответственное хранение на данный момент остаются 52% или 61 тыс. кв. м строящегося объёма».

География расположения складов с низкотемпературным режимом хранения обусловлена спецификой транспортировки товаров. В таких складах хранятся продукты, которые предусматривают жесткие временные рамки – полный оборот может происходить за день. Около 41% складов данного типа располагаются в диапазоне до 20 км от МКАД. На Москву приходится 21% предложения, которое представлено различными хладокомбинатами, реконструированными помещениями производственных компаний и несколькими крупными многоэтажными складами. Большая часть таких складов сосредоточена на юге и юго-востоке Москвы и Московской области.

Средний уровень запрашиваемых ставок аренды в Московском регионе для готовых объектов находится в диапазоне 6 000 – 8 500 руб./кв. м/год для холодильных складов (без учета НДС и операционных расходов) и 8 000 – 10 500 руб./кв. м/год для морозильных складов. «Однако для проектов по схеме built-to-suit, либо для переоборудованных под клиента складов ставки могут отличаться. Как правило такие проекты имеют большой диапазон температурных режимов, начиная от стандартных сухих блоков до морозильников, и сдаются по так называемой blended rate (средней ставке). В зависимости от соотношения площадей в температурных блоках, средние ставки находятся в диапазоне 6 500 – 7 500 руб./кв. м/год, – добавляет Евгений Бумагин, руководитель департамента складских и индустриальных помещений компании JLL. – Такой подход к ценообразованию достаточно удобен для оценки инвестиционной привлекательности. Стоит также отметить, что любые инвестиции в переоборудование помещений под клиента возможны только при подписании длинного (не менее 7-10 лет) неразрывного договора. Девелопер должен учитывать будущую привлекательность и универсальность объекта и закладывать риски будущего поиска подходящего клиента».

Операционные расходы составляют 1 400 – 1 600 руб./кв. м/год. Стоимость ответственного хранения – 22-24 рублей/паллетоместо/сутки для холодильных и 25-27 рублей/паллетоместо/сутки для морозильных складов без учёта дополнительных услуг обработки груза.

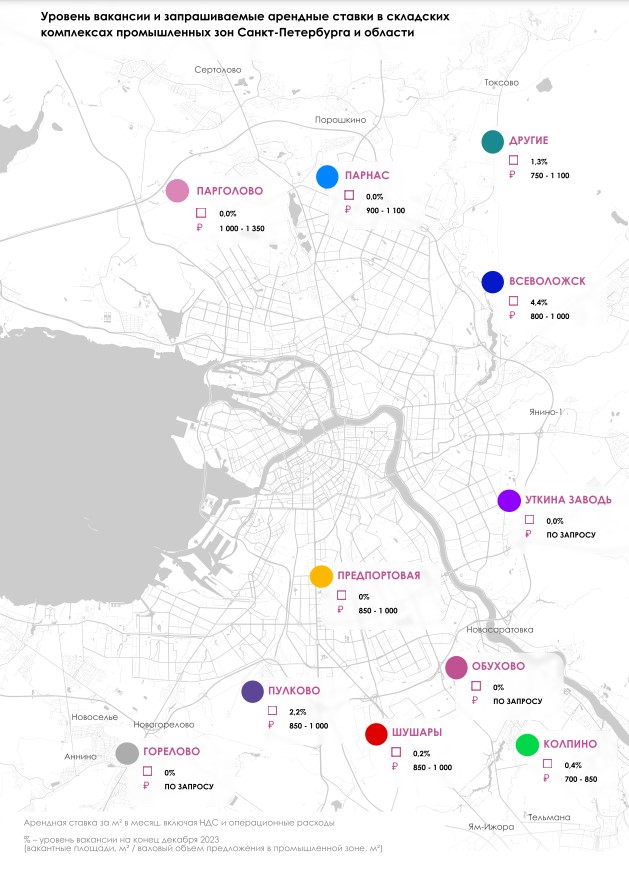

В Санкт-Петербурге диапазон цен для современных качественных проектов составляет 5 000–7 500 для холодильных складов и 8 500–10 500 руб./кв. м в год (без учета НДС и операционных расходов) для морозильных камер. Стоимость услуг ответственного хранения – 25-30 рублей за паллетоместо в сутки без учета дополнительных услуг обработки груза.