Согласно данным консалтинговой компании IBC Real Estate, по итогам июня 2022 года базовые арендные ставки на готовые складские помещения в локации А-107 составили 5 500-5 800 рублей за кв. м в год (без учета НДС и операционных расходов). За последний квартал, вследствие существенного роста вакантных площадей и растущего рынка субаренды, ставки аренды сократились примерно на 8-10%.

IBC Real Estate отмечает, что это одно из наиболее резких снижений за квартал, особенно с учетом того, что еще в 2016 году рынок перешел в рублевую зону и влияние валютного фактора на показатель арендных ставок сегодня минимально. В то же время, ожидать дальнейшего сохранения темпов падения не стоит, так как рынок находится в поиске нового баланса по ставкам аренды после невероятного их роста в 2021 году, на фоне огромного спроса и роста себестоимости строительства.

IBC Real Estate отмечает, что это одно из наиболее резких снижений за квартал, особенно с учетом того, что еще в 2016 году рынок перешел в рублевую зону и влияние валютного фактора на показатель арендных ставок сегодня минимально. В то же время, ожидать дальнейшего сохранения темпов падения не стоит, так как рынок находится в поиске нового баланса по ставкам аренды после невероятного их роста в 2021 году, на фоне огромного спроса и роста себестоимости строительства.

«Если в 2021 году стоимость строительства росла из-за увеличения цены строительных материалов и стоимости работ по причине нехватки рабочей силы, то в феврале-марте 2022 года к этим факторам добавились еще и риски, связанные с геополитическими прогнозами и неопределенностью с цепочками поставок. На тот момент было невозможно просчитать и оцифровать данные факторы, – комментирует Евгений Бумагин, член совета директоров, руководитель департамента по работе со складскими и производственными помещениями IBC Real Estate. – К концу 2-го квартала девелоперы и генподрядчики подстроились под сложившуюся ситуацию, нашли новых поставщиков, и, с учетом корректировки цен на ряд важных для складов строительных материалов, сейчас мы наблюдаем процесс снижения стоимости строительства в среднем на 10-12%. Как следствие, в краткосрочной перспективе будут корректироваться и ставки аренды, которые достижимы в рамках новых проектов BTS в аренду. На настоящий момент они по-прежнему выше в среднем на 10-15%, чем аренда в готовых зданиях. Разница в ставках аренды и растущая вакансия сдерживают строительство новых объектов по принципу BTS»

.

Несмотря на сложности со строительными материалами и инженерными системами, девелоперы достраивают начатые проекты. Опыт предыдущих кризисов показывает, что в сегменте складской недвижимости такое решение является гораздо более эффективным, чем приостановка строительства. При этом нельзя забывать, что большинство объектов строится по схеме built-to-suit, при которой условия по расторжению контрактов достаточно жесткие, как для арендатора, так и для девелопера. Всего на 2022 заявленных, строящихся объектов в Московском регионе насчитывается 2,2 млн кв. м.

Во 2-м квартале в Московском регионе было введено 530 тыс. кв. м качественных складских площадей, а по итогам полугодия – 886 тыс. кв. м. До конца года анонсировано завершение строительства еще около 1,35 млн кв. м. Однако можно предположить, что около 30% из них будет перенесено на более поздний период. Тем самым, объем ввода по итогам года составит около 1,7-1,9 млн кв. м, что станет максимальным показателем с 2014 года. По прогнозам на 2023 мы ожидаем существенного сокращения строительства новых объектов, объем ввода будет в районе 1 млн кв. м.

В последние два года потребность в складских площадях стимулировала компании строить для себя крупные объекты, с фокусом на дальнейший рост рынка. При заключении сделок на 100-150тыс. кв. м компании-арендаторы принимали в расчет тот факт, что они не смогут сразу занять эти площади вследствие органического роста самого бизнеса, и часть этих площадей выйдет на рынок субаренды. Риски, связанные с простоем площадей, были ниже, чем их недостаток и ограничения для основного бизнеса компаний сегмента e-commerce. Под влиянием этого фактора, а также на фоне избытка площадей у компаний, уходящих с российского рынка, сегодня наблюдается существенный рост субаренды.

На конец 2-го квартала в субаренду предлагалось около 360 тыс. кв. м в существующих зданиях и еще столько же анонсировано к появлению в 3-м квартале. Это максимальные объемы субаренды за всю историю складского рынка Московского региона. При этом формально эти площади являются занятыми, так как условия договора предполагают крайне высокие штрафные санкции за отказ от площадей.

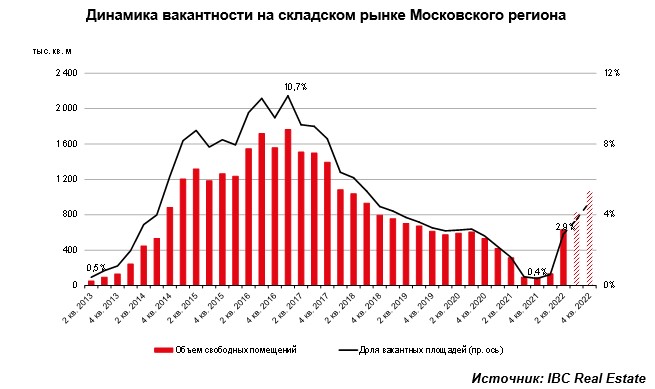

Однако на рынке растет и обычная вакантность. За полгода объем свободных площадей увеличился в 7 раз – с 87 тыс. кв. м (на конец декабря 2021 года) до 632 тыс. кв. м (на конец июня 2022 года). Таким образом, доля свободных площадей достигла 4,5-5% и в перспективе может увеличиться до 6,5-7%. Рост вакантности составил 2,3 п.п. за апрель-июнь, что является максимальным квартальным изменением за последние 12 лет. Данный тренд сохранится в течение ближайшего полугодия, что связано, как с большим запланированным вводом, так и с ограниченным спросом.

По итогам 2-го квартала объем сделок со складами в Московском регионе составил 237 тыс. кв. м, и это на 66% меньше, чем в аналогичном периоде 2021 года. По итогам полугодия показатель составил 431 тыс. кв. м (- 67% г/г).

«Мы ожидаем, что по итогам года на складском рынке Московского региона будет закрыто около 1-1,1 млн кв. м, что станет минимальным значением с 2011 года, когда было заключено сделок на 0,73 млн кв. м», – добавляет Евгений Бумагин.

В структуре спроса растет доля дистрибьюторов, что совершенно ожидаемо с учетом изменившихся цепочек поставок. Этот тренд продолжится и во 2-й половине 2022 года.

«В настоящее время у арендатора есть возможность выбора и оптимизации своей логистической цепочки. И если сейчас все мысли связаны с операционным управлением основного бизнеса, а выбор новой локации складских мощностей не в приоритете, то в среднесрочной перспективе, при стабилизации макроэкономической ситуации, компании вернутся к вопросам стратегического планирования», – уверен Евгений Бумагин.