Специальная комиссия Минфина ещё в марте 2023 года обязала резидентов из недружественных стран платить «налог на выход», –добровольный взнос в размере, как минимум, 10% от рыночной стоимости активов для сделок с дисконтом более 90%, напоминает Эдуард Тишко. «Если скидка меньше – тогда минимум 5% от рыночной стоимости активов организации, – уточняет он. – Сумма сделки между Газпромбанком и Ingka Centres абсолютно точно прошла с дисконтом более 90%. Но вряд ли шведский гигант решил сэкономить на налогах. Доход от продажи по рыночной цене составил бы, как минимум, $ 19 млрд., а не фактические 1,8. Вопрос – надеются ли они на обратный выкуп, и оттого снизили цену до минимума, или же попали во внешнеполитические тиски, и были вынуждены отрезать ногу, чтобы сохранить жизнь. Возможно и то, что сделка носит спекулятивный характер, а объекты приобретены банком по заниженной цене с целью их дальнейшей реализации частным российским компаниям в течение того же года. Тогда рынок коммерческой недвижимости уже в ближайшие месяцы может ожидать ряд громких сделок по продаже данных объектов».

Источник: CRE

Прямая речь

Михаил Петров, генеральный директор Smart Estate Moscow:

- Проекты «Мега» для России были не просто торговыми центрами, но настоящим культурным явлением, и да – примером высокой западной коммерческой культуры и цивилизации. Одна моя знакомая сбегала в «Мегу» от мужа-алкоголика, и на вопрос, почему именно туда, объяснила, что там чувствует заботу, красоту, ей вкусно, тепло, уютно, можно забыть о тяжелой жизни.

Когда мы сдавали первые «Меги» арендаторам и просиживали сутками на переговорах в офисе ещё «Департамента недвижимости ИКЕА» (теперь Ingka), то вся система и отношение казались диковинными: кухня самообслуживания в офисе с крутой кофемашиной, бесплатными снеками, весь офис – в живых цветах и мебели ИКЕА, зоны релаксации для персонала, все были на «ты». Зачастую контракты подписывались арендаторами из желания приобщиться к этому социальному раю.

«Меги» пережили множество изменений, каждая инновация – на много шагов впереди любого торгового центра в России. «Мега» первая перешла на рублевые контракты аренды, «Мега» первая и единственная сделала реконструкцию фуд-кортов за 1 млрд + рублей за один ТЦ, и всегда играла вдолгую – с окупаемостью более 10 лет. Самый высокобюджетный и прогрессивный маркетинг, где было место и эксперименту, и ошибке как неизбежному спутнику первопроходца, но именно из него вышли и эталонные коллаборации с голливудскими селебрити, и карта лояльности «Мега-кард», и журнал торгового центра, и универмаг русских дизайнеров, и фермерская ярмарка, и много чего еще. В некоторых городах «Мегам» не было конкурентов, а для локалов эти моллы становились глотком свежего воздуха – путешествием в космос и мотиватором посмотреть мир. В некоторых городах они пускали прибыль от нескольких проектов на то, чтобы быть последовательными и принципиальными в своей политике борьбы с коррупцией. Покупатели должны знать, что «Мега» всегда думала только о них, об их комфорте и довольствии. Такую планку тяжело будет преодолеть любому новому собственнику, у которого торговый центр – лишь актив в портфеле. «Мега» была, прежде всего, фантомом самой себя и культурным кодом, а не коробкой с арендаторами и само собой приходящим ежедневным трафиком. Рассчитать «Мегу» в традиционные для российского рынка 5 -7 лет окупаемости невозможно, инвестировать столько, сколько это делала ИКЕА – никто не возьмется. Пожелаем удачи новому владельцу передержать актив до возвращения прежнего владельца в лучшие времена!

Источник: CRE

Прямая речь

Сергей Трахтенберг, партнер, руководитель практики недвижимости и строительства, Nextons (ex-Dentons):

- Команда Nextons выступила консультантом Ingka Centres в данной сделке по продаже активов Газпромбанку. Учитывая, что бренд «Мега» долгое время оставался на российском рынке флагманом в вопросах управления торговыми объектами, мы предполагаем, что любое изменение порядка управления активами будет иметь большое значение для рынка.

Но, на наш взгляд, на текущем этапе сложно давать оценку изменениям рынка в связи с заключенной сделкой. Пройдет какое-то время, пока новый собственник погрузится в деятельность, оценит ее эффективность, начнет внедрять новые механизмы управления активами или усовершенствовать существующие. После этого можно будет дать более детальную оценку влияния заключенной сделки на рынок торговой недвижимости и ритейл. Мы не исключаем, что новый собственник даст возможность российским брендам выйти на знаковые торговые площадки, доступ на которые был закрыт для них на протяжении многих лет.

Учитывая наличие у структур Газпромбанка опыта управления большим портфелем торговой, офисной и жилой недвижимости, мы не считаем, что смена собственника повлияет на качество управления торговыми центрами. Кроме того, Газпромбанк планирует сохранить персонал торговых центров, который на протяжении многих лет держал высокий уровень качества управления и обслуживания активов.

Источник: CRE

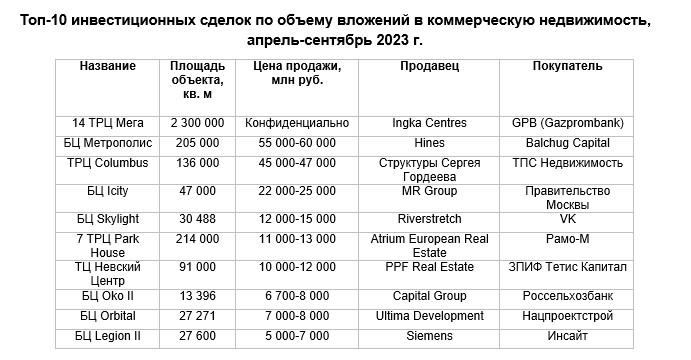

Мягкая сила

С учетом всех последних сделок, объем инвестиционных вложений в сегменты жилой и коммерческой недвижимости России по итогам 9 месяцев 2023 года превысил 610 млрд руб., что более чем в 2 раза превосходит показатель за аналогичный период 2022 года и на 23% превышает итоговый объем прошлого года, подсчитывает Микаэл Казарян. Объем транзакций с торговой недвижимостью России по итогам 9 месяцев 2023 года составил 280 млрд руб., что в 6 раз превышает годовой показатель 2022 года. Сделка с «Мегами», по его оценкам, составляет практически половину от общего объема инвестиций в 2023 году. «С точки зрения текущей конъюнктуры, все подобные знаковые истории, безусловно, положительно влияют на активность рынка, поскольку являются хорошим сигналом для других участников», – констатирует г-н Казарян. «Но, если говорить о влиянии на рынок, то за исключением того факта, что структура Газпромбанка становится крупнейшим владельцем торговой недвижимости в России, больше всё это никак не повлияет – это ведь лишь покупка уже действующих на рынке объектов, что не создаст нового предложения, – размышляет Дмитрий Бурлов, генеральный директор «Магазин Магазинов». – Поскольку структура управляющей компании Ingka Centers остаётся без существенных изменений, то и стратегия владения и управления этими торговыми центрами, скорее всего, не поменяется, по крайней мере, в ближайшей перспективе. В целом же, на рынке продолжается процесс консолидации активов торговой недвижимости у крупных игроков. На мой взгляд, макроэкономическая ситуация выступает здесь, скорее, катализатором, но не первопричиной, поскольку процесс консолидации закономерен для любых рынков».

Источник: IBC Real Estate

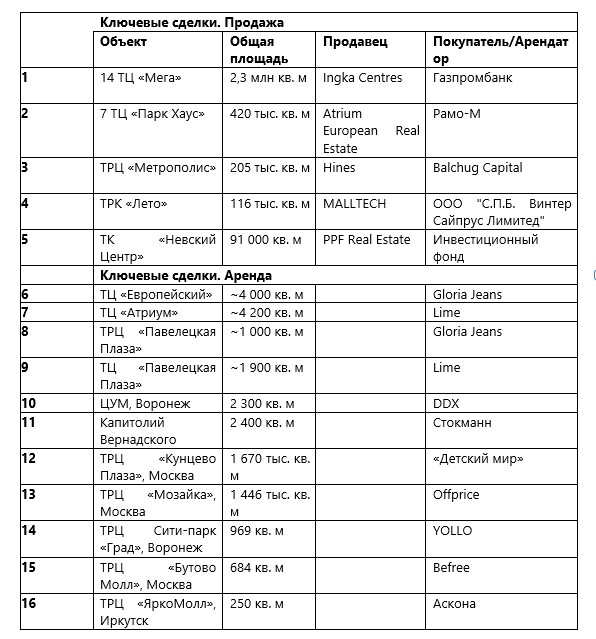

В NF Group бум инвестиционных сделок называют «неестественным» и связанным с уходом иностранных игроков с российского рынка. В компании напоминают о других «сделках года» – покупке фондом Balchug Capital ТЦ «Метрополис» (52-53 млрд руб.), покупке компанией «ТПС Недвижимость» ТЦ Coumbus (42-43 млрд руб.), продаже сети ТЦ «Парк Хаус» (19-21 млрд руб.), и продаже торгового центра «Невский Центр» (9-11 млрд руб.). В «Качкин и партнёры» отмечают покупку «Проспект Групп» у SRV торгового центра «Охта центр» и планируемое приобретение ими же торгового центра «Балтийская жемчужина».

Отток иностранных собственников продолжается, а российские управленцы покупают торговые объекты c дисконтом, подчёркивают в NF Group. По итогам 2023 года торговая недвижимость окажется лидером в структуре спроса со стороны инвесторов, установив исторический рекорд по объему вложений, учитывая сделку по покупке портфеля Ingka Centres. «Несмотря на сложность управления такими активами по сравнению с офисными и складскими объектами, интерес инвесторов оказался значительным, в том числе, из-за выхода на рынок трофейных активов, приобретение которых ранее было недоступным для локальных игроков, – указывает Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group. – Сделки есть и по региональным объектам». «В топе – похожая механикой ценообразования Газпромбанка, сделка по продаже европейским инвестфондом AERE сети из семи ТЦ «Парк Хаус», – соглашается Эдуард Тишко. – AERE в связи с последними событиями завершил деятельность в России, и продал активы компании АО «Рамо-М», структуре ГК «Ромекс» – ведущему инвестиционно-девелоперскому холдингу на юге России. Отличие в том, что конечным покупателем сразу стала частная российская компания».

Источник: CRE

На региональных рынках торговой недвижимости сразу несколько торговых центров сменили собственников на одного, добавляет Эдуард Тишко. Калужская компания «Гранд Лайн — Центр» стала новым владельцем ТЦ «Радуга-парк» с GLA 67 000 м2 в Екатеринбурге, двух действующих сетевых ТРЦ «Макси» в Смоленске (GLA 47 500 м2) и Сыктывкаре (GLA 34 620 м2) и ульяновского ТРЦ «Аквамолл» арендопригодной площадью 42 000 м2. Общая площадь приобретённых активов составила 191 120 м2 GLA.

Ключевые сделки последних шести месяцев в России, торговая недвижимость

Прямая речь

Дмитрий Некрестьянов, партнёр, руководитель практики по недвижимости и инвестициям АБ «Качкин и партнеры»:

- На рынке коммерческой недвижимости наблюдается небывалое оживление, которое во многом инициировано желанием ряда компаний выйти из российских активов. Полагаю, что смена собственников сама по себе не скажется на качестве управления, поскольку команды очень часто остаются на месте, однако в ближайшие пару лет можно ожидать, что новый менеджмент начнет анализировать имеющиеся договоры, искать пути повышения доходности – и вот тут можно ждать любых неожиданностей, поскольку мы входим в период кризисного потребления населения. Последний характеризуется снижением среднего чека, и в итоге больше места в ТЦ будут занимать дешевые и доступные марки, а значит, можно ожидать ротацит арендаторов, что дает возможность собственникам поменять и подходы в заключаемых договорах.

Микаэл Казарян напоминает и о нескольких знаковых для всего рынка коммерческой недвижимости сделках в офисном сегменте, среди которых крупнейшими стали покупка правительством Москвы башни Time в БЦ iCity и офисных площадей в бизнес-центре Skylight компанией VK. Указанные покупки обусловлены защитой капитала и вложением денежных активов в недвижимость на фоне волатильности рынка, уточняет эксперт.

Источник: CRE

В сегменте складской недвижимости крупнейшими стали сделки купли-продажи логистических комплексов FM Logistic Дмитров и KazanExpress. Интересным фактом является то, что обе транзакции были реализованы по схеме sale-leaseback (продажа недвижимости с обратной долгосрочной арендой). Подобный формат позволяет собственнику не только сохранить за собой занимаемые ранее площади, но и высвободить капитал на другие направления деятельности.

Источник: NF Group.

Источник: NF Group.Количество и качество

Пока же ряд экспертов заявили о «быстром и безусловном снижении качества управления» купленными активами и — в отдельных случаях — даже маргинализации объектов. «Мы не согласны с подобными выводами, – парирует Микаэл Казарян. – Во-первых, на рынке есть несколько очень сильных команд, которые готовы управлять объектами на коммерческой основе. Уверен, что собственник выберет сильнейшего для сохранения высоких стандартов управления. Во-вторых, как мы понимаем, большая часть команды предыдущего владельца перейдет к новым, и, таким образом, сохранится «преемственность» и непрерывность работы объектов. Как мы знаем, предыдущей собственник еще в прошлом году «заморозил» работу магазинов ИКЕА, и теперь для отечественных ритейлеров есть хорошая возможность занять «намоленные» (привычные) места в качественных объектах, с уже сформировавшимся трафиком».

Прямая речь

Виталий Можаровский, партнёр, ALUMNI Partners:

- Что касается сделки Газпромбанка, то, думаю, что в кратко- и среднесрочной перспективе она никак не повлияет на рынок. Газпромбанк не является профильным инвестором и сам по себе не обладает необходимыми компетенциями. Поэтому, как это сейчас часто бывает, выступает всего лишь в роли относительно нейтрального (с санкционной точки зрения) покупателя актива и временного его собственника.

Очевидно, через какое-то время Газпромбанк или поделится этим активом, или расстанется с ним, оставив себе фантастически высокую маржу. Будет это портфельная продажа или розничная, или через ЗПИФы, или через продажу акционерного капитала (как в своё время ВТБ поступил с «Магнитом») – вопрос уже технический, и зависит от стратегии выхода Газпромбанка из актива.

Ну а «безусловное снижение качества управления активами» – результат, увы, неизбежный, но, надеюсь, временный. Неизбежный – потому что из-за политических факторов активы продавались не тому, кто бы мог эффективно управлять ими, а тому, с кем в принципе можно было заключить сделку. Не секрет, что многие активы были приобретены непрофильными инвесторами – уж слишком привлекательная цена! Возможно, для непрофессионала управление, скажем, логистической недвижимостью выглядит примерно так же, как в обывательском сознании выглядит владение нефтяной скважиной: ты потягиваешь Martini, а она качает. Боюсь, что реальность может несколько омрачить такие ожидания.

По мере снижения качества – как управления, так и самого актива – неизбежно будут возникать вопросы со стороны арендаторов, и снижаться доходность актива. На фоне такой деградации новые собственники будут вынуждены что-то делать с активом: либо обращаться к профессионалам (аутсорсинг или приглашение в акционерный капитал), либо выходить из актива, пока ещё не слишком поздно.

Источник: SLAVA Concept

Первый год для новых собственников может быть сложным, но это нормально «как год перехода и притирок», констатирует Евгения Хакбердиева: в дальнейшем на объектах должно быть грамотное и качественное управление, как с участием действующих команд, так и с привлечением новых компаний/лиц. Для большинства иностранных активов, перешедших в собственность российских компаний, изменения могут стать катализатором развития, прогнозирует Эдуард Тишко. «Жесткая арендная политика западных игроков, курс на сохранение текущих договоров аренды, валютные ставки аренды и штрафные санкции за досрочное расторжение (последнее особенно касается крупных арендаторов), по сути, консервировали концепцию торговых центров на долгосрочный период, – поясняет он. – Новые собственники имеют возможность построить более гибкую, актуальную политику взаимоотношений с арендаторами, перезаключить договоры по новой форме и, при необходимости, провести реконцепцию объектов. Да, в случае с объектами Ingka Centres – они постоянно развивались, и их продажа Газпромбанку по явно заниженной цене – скорее вынужденная мера для теперь уже бывших владельцев. Да, объектами управляет прежняя УК, но, несмотря на то, что опытная команда является преемником стандартов бренда, ей придется поддерживать ТРЦ на плаву в условиях ухода основного драйвера проекта – ИКЕА. Как они с этим справятся – вопрос, потому что альтернативы шведскому ритейлеру с аналогичным уровнем сервиса и ассортиментными показателями пока в России нет».

Впрочем, с уходом западных брендов все российские торговые центры беднеют концептуально, подчёркивает Эдуард Тишко. Тем не менее, кризис со стороны управляющих компаний маловероятен, убеждён эксперт: они пока всё ещё носители профессиональных стандартов бывших материнских западных компаний, и, чаще всего, продолжают работу над поддержанием концепций моллов с уже с уже новым собственником. Но дальнейшая стратегия, очевидно, зависит от последнего: если глобальная цель – сокращение операционных расходов и капитализация объекта за счет увеличения доходной части, то первые видимые последствия таких решений – снижение качества сервисной составляющей и маркетинговой активности ТЦ, реже – снижение качества эксплуатации. Другая ситуация – когда в результате «великого исхода» западных брендов образовалось большое количество вакантных площадей и, на фоне отсутствия альтернативы иностранным маркам, УК вынуждена проводить реконцепцию ТЦ. «В этом случае tenant mix претерпит изменения, в том числе, может снизиться ценовой сегмент представленных ритейлеров – происходит та самая «маргинализация», – поясняет г-н Тишко. – Впрочем, профессиональные управляющие компании должны чутко реагировать на экономическую ситуацию в стране, а снижение покупательской способности и активности – не миф, а новая реальность. И некоторым торговым центрам жизненно необходимо снизить планку на какое-то время, чтобы пережить экономический шторм». «Деградация, если и будет, то всё-таки постепенная, – соглашается Дмитрий Томилин. – Мы очень рассчитываем на развитие российских игроков, но все равно не стоит надеяться, что они смогут заместить в полной мере всех ушедших из страны операторов».

Источник: CRE

Прямая речь

Иван Починщиков, управляющий партнер IPG Россия:

- Разница в управленческих подходах российских и зарубежных игроков очевидна, но она не указывает на разрыв в качестве управления бизнесом. Основной показатель для бизнеса – финансовый годовой отчет, при этом модель управления, каждая из которых жизнеспособна, вторична в оценке эффективности управления.

«Газпромбанк» обладает профессиональной управляющей командой, и сохранит часть персонала, знакомого с рабочими процессами проектов ушедшей Ingka Centres. Будет вестись работа по реорганизации пула арендаторов, но значительных перемен ожидать не стоит. Рынку остается наблюдать, насколько отечественным собственникам удастся возобновить формат, к которому привык потребитель.

В целом, процесс смены иностранных собственников на отечественных игроков – стандартная процедура сегодняшних реалий. Смена владельца не оказывает значительного влияния на рынок торговой недвижимости и недвижимости в целом, если речь не идёт о закрытии проекта и смене функционала.

Источник: IPG Россия

Запасный выход

Пока же иностранные компании, которые хотят уйти из России, должны будут заплатить в бюджет до 15% от полной рыночной стоимости своих активов вместо нынешних 10%. Решение уже приняла правительственная комиссия, уточняя, что мера призвана замедлить уход иностранного бизнеса из страны. Условия продажи зарубежных активов вообще могут существенно ужесточиться и усложниться, полагают собеседники CRE. «Внимательно следим за Leroy Merlin/Auchan, – предлагает Микаэл Казарян. – Кроме того, многие иностранные компании промышленного сектора всё ещё остаются владельцами различного рода объектов коммерческой недвижимости, в частности, занимаемых ими бизнес-центров. Полагаем, что в ближайшей перспективе такие активы будут выходить на рынок». «Масштабные сделки, которые демонстрируют передел рынка и перераспределение активов среди ключевых игроков, мы уже видели, – констатирует Евгения Хакбердиева. – И самые знаковые из них уже прошли. В ближайшем будущем, вероятно, будем наблюдать переход от передела собственности к рыночным продажам, где активы будут продаваться уже по рыночной стоимости, а не в результате стратегических решений крупных игроков».

Пока же на рынке торговой недвижимости Санкт-Петербурга готовится ещё одна «сделка года», напоминает Эдуард Тишко: Morgan Stanley продает своей последний актив – 50% ТРЦ «Галерея» площадью 192 000 м2 , и покидает Россию.